Grundsteuer

Inhaltsverzeichnis am Ende dieser Seite!

Bereits unmittelbar nach der Verfassungsgerichtsentscheidung 1995 zur Vermögensteuer habe ich Ideen zu Papier gebracht, wie auf die massenweise Bewertung des Grundbesitzes verzichtet werden kann, weil sich dieses Verfahren für die Grundsteuer allein als zu aufwändig darstellt.

Auch diese Ideen sind eingeflossen in meine Arbeit im Landesfachausschuss und von dort in die offizielle Politik weitergetragen worden. Diese Reform steht aber noch immer auf der Agenda und wird in Fachkreisen immer wieder diskutiert. Würde dieses Konzept endlich umgesetzt, brauchten nicht ständig Daten zwischen den Kommunen und den Finanzämtern hin und her geschoben werden. Bei den Finanzämtern könnte die Arbeit völlig entfallen und die Kommunen könnten die Grundsteuer aufgrund der von ihnen im Kataster und den Bauakten gespeicherten Daten selbständig berechnen.

Hier nun meine Ausarbeitung (PDF-Datei)

Schaut man sich allerdings im Internet einmal um, was bereits alles zu diesem Thema geschrieben worden ist, ob Gutachten, Diplomarbeiten oder Stellungnahmen von Verbänden und Instituten, braucht man sich nicht mehr zu wundern, dass noch immer nichts davon umgesetzt worden ist.

Ein einfaches Konzept, das den bürokratischen Aufwand an einer Stelle bündelt und auf das Maß reduziert, was angesichts der Vielzahl der Fälle und mit Blick auf die Höhe der Steuer im Einzelfall noch als vertretbar angesehen werden kann, ist wohl nicht an den Mann zu bringen. Es gilt offensichtlich immer noch der Grundsatz: "Warum einfach, wenn es auch umständlich geht." Dabei wird doch Vereinfachung des Steuerrechts immer wieder in Wahlkämpfen von allen Parteien gefordert.

Der BFH hat nunmehr in seinem Urteil vom 30.6.2010 - II R 60/08 eine neue Hauptfeststellung der Einheitswerte für Zwecke der Grundsteuer angemahnt. Das ist eine Klatsche für alle Verhinderer einer von mir bereits seit 15 Jahren geforderten Abkoppelung der Grundsteuer von der viel zu aufwändigen Einheitsbewertung. Es ist traurig, dass es die Politik nicht schafft, erkannte Systemmängel ohne Verzug zu korrigieren und sich dabei durchdachter Konzepte aus der Praxis zu bedienen.

Ich halte es für angebracht, gegen den nächsten Grundsteuerbescheid wegen Verstoßes gegen den Grundsatz der Gleichbehandlung Rechtsmittel einzulegen und weise hier darauf hin, dass in NRW das sogenannte Vorverfahren entfallen ist und der Grundsteuerbescheid unmittelbar mit einer Klage vor dem Verwaltungsgericht angefochten werden muss.

Langenfeld, den 11. August 2010 - zuletzt überarbeitet am 22.12.2011

Musterklage

Ich habe heute Klage gegen den kommunalen Abgabenbescheid vor dem Verwaltungsgericht Düsseldorf erhoben und beantragt, die Festsetzung der Grundsteuer wegen Verfassungswidrigkeit aufzuheben. An Hand der Zahlen für unseren Grundbesitz kann ich die Spreizung der "Bürgergrundgebühr" besonders anschaulich darstellen, ohne auf allgemeine Statistiken zurückgreifen zu müssen.

Bei meiner Klage bin ich mir bewusst, dass ich damit Neuland beschreite. Immerhin breche ich mit dem Tabu, dass es sich bei der Festsetzung der Grundsteuer um den Folgebescheid zu einem Grundlagenbescheid handelt. Alle bisherigen Verfahren beschreiten den Weg, diesen Grundlagenbescheid anzufechten und eine Neubewertung des Grundsbesitzes zu erzwingen. Eine solche Neubewertung würde aber nicht die von mir aufgeworfene Frage beantworten, was der Wert einer Grundbesitzung mit der Inanspruchnahme der örtlichen Infrastruktur zu tun hat. Das bereits am Verfassungsgericht anhängige Verfahren kann allenfalls klären, ob die Grundsteuer sich als verbotene Vermögensteuer entpuppt und deshalb ebenso wie das Original nicht mehr erhoben werden darf. Mein eigenes Modell, das längst Eingang in die politische Diskussion gefunden hat, versteht sich letztlich als "Einwohnergrundgebühr" und sieht deshalb auch die Abkoppelung der Grundsteuer von dem Bewertungsverfahren vor.

Es ist eine Schande, dass die Politik mehr als 15 Jahre nach den ersten Hinweisen des Verfassungsgerichts und mehr als einem Jahr nach dem oben zitierten Urteil des BFH noch immer keinen verfassungskonformen Gesetzentwurf zur Neuregelung der Grundsteuer verabschiedet hat.

Die überlange Beratungszeit kann auch nicht damit entschuldigt werden, dass es schwierig sei, einen aufkommensneutralen Umbau zu gestalten. Die Höhe der von jeder Kommune in eigener politischer Verantwortung festgesetzte Grundsteuer wird noch immer dadurch bestimmt, dass die Summe der zu erzielenden Steuereinnahmen durch die Summe der festgestellten Messbeträge dividiert wird. Den so errechneten Hebesatz bestimmt der Rat der Stadt in eigener Machtvollkommenheit. Der Bundesgesetzgeber hat allein die Macht - aber auch die Verpflichtung - zur gerechten Gestaltung des Maßstabs, nach dem die Bürger von ihrer Kommune in Anspruch genommen werden. Je einfacher und nachvollziehbarer das System ist, um so eher wird die erhobene Grundsteuer als gerechter Beitrag zum Gelingen der kommunalen Aufgaben empfunden.

Langenfeld, den 9. Januar 2012

Klagerücknahme

In dem Klageverfahren hatte ich nach einem ersten ablehnenden Hinweis des Gerichts noch einmal meinen Gedankengang in einer die Klageschrift ergänzenden Stellungnahme zusammengefasst. Darüber ist gestern mündlich verhandelt worden. Dabei zeigte sich, dass der Einzelrichter, an den das Verfahren übergeben worden war, nicht bereit ist, auf meinen Denkansatz einzugehen, das geltende Recht unter dem Gesichtspunkt des Ergebnisses zu betrachten, mit dem der Bürger einer Stadt - ob Eigentümer oder Mieter - belastet wird.

Der Richter war viel zu sehr der Auffassung der Kommune verhaftet nach dem Motto, dass es doch egal sei, wie sich die Belastung bei dem Bürger auswirkt; Hauptsache, es kommen Steuern in die Schatulle des Kämmerers. Gerechtigkeit und wirtschaftliche Betrachtung waren ihm Fremdwörter.

Für den Richter ist es ein unumstößliches Recht, dass sich die Grundsteuer nach dem Wert eines Grundstücks zu richten habe. Die Ungereimtheiten der Einheitsbewertung müssten eben vor den Finanzgerichten geklärt werden. Wenn man aber wie ich zu dem Ergebnis kommt, dass das Leben als Bürger einer Stadt nichts mit dem Wert des Grundstücks zu tun hat, interessiert auch die Frage nach dem zutreffenden Einheitswert überhaupt nicht. Allenfalls die Größe und die dadurch zu erzielende Nutzung sind ein Indiz für das Verhältnis des Bürgers zu seiner Kommune und damit seiner Pflicht, für die ihm zur Verfügung gestellte Infrastruktur einen allgemeinen Beitrag beizusteuern.

Die ganze Diskussion erinnerte mich an das Buch von Wulff D. Rehfus "Die Vernunft frisst ihre Kinder", in dem der Philosoph darstellt, wie aus den dem Grunde nach vernünftigen Ideen durch Zergliederung der Gedanken viele kleine "Vernünfte" werden, die sodann kein vernünftiges Ganzes mehr ergeben.

Wenn nach alledem klar wird, dass die Kommunen mit Unterstützung der Verwaltungsgerichtsbarkeit die Finanzverwaltung als Rechenknecht missbrauchen wollen, statt sich selbst einmal Gedanken über die innere Logik der erhobenen Steuer zu machen, muss man eben das Finanzamt auffordern, die Messbetragsbescheide wegen Verfassungswidrigkeit aufzuheben. Dann können die Gemeinden zusehen, wie sie an ihre Steuereinnahmen kommen.

Einen Weg, über Anträge an das Finanzamt eine Änderung zu erreichen, beschreibt der Bund der Steuerzahler. Das ist dann zwar alles genauso kompliziert wie eben auch das jetzige Verfahren ist. Es hat aber den Vorteil, dass man auf der Finanzverwaltung bekannte Verfahren Bezug nehmen kann und mit einem einfachen Antrag den Vorgang zum Ruhen bringt, ohne seine Rechte aufzugeben. Es bleibt dann allerdings auch nur die Hoffnung, dass die bereits anhängigen Verfahren, die alle nicht vom Ergebnis her argumentieren, trotzdem zum Ziel führen.

Nach alledem werde auch ich jetzt den umständlichen Weg über die Finanzverwaltung gehen. Meine Klage vor dem Verwaltungsgericht habe ich zurückgenommen - nicht weil ich nicht mehr von dem Sinn meines Denkansatzes überzeugt wäre, sondern weil ich keine Lust habe, meine Energie zu vergeuden, um Richter zu überzeugen, die nicht bereit sind, Rechtsgeschichte zu schreiben.

Langenfeld, den 29. März 2012

Forderung des Städte- und Gemeindebundes

Unter der Überschrift "Auch Mieter sollen deutlich mehr zahlen" berichtet die Rheinische Post über einen neuen Vorstoß zur Neuordnung der Grundsteuer.

Nachdem immer mehr Städte immer mehr Haushaltsprobleme bekommen ist das eine verständliche Forderung. Aber was soll der Vergleich der Luxuswohnung am Starnberger See mit der Wohnung in Mecklenburg-Vorpommern? Der Bedarf der Kommune ist der Maßstab, wieviel Steuern erhoben werden. Oder wollen jetzt einige Politiker eine bundeseinheitliche Grundsteuer einführen?

Statt endlich einmal die längst durchgerechneten Modelle einer Entscheidung zuzuführen, wird mal wieder eine Pseudodiskussion angeleiert. Und diese hat mit Gerechtigkeit vor Ort nichts zu tun.

23.08.2013

Neue Hektik in den Ministerien

Unter der Überschrift "Höhere Grundsteuer für ältere Häuser" berichtet die FAZ über neue Aktivitäten zur Reform der Grundsteuer. Schön, wenn es endlich voran geht! Ein arger Beigeschmack bleibt aber, denn die Aktivitäten sind der Erkenntnis geschuldet, dass das Verfassungsgericht wohl die der Grundsteuer zu Grunde liegende Einheitsbewertung kippen wird. Diese Blamage hätte man sich ersparen können, wenn man bereits nach den Entscheidungen vom 22.06.1995 (!) zügig tätig geworden wäre. Meinen Vorschlag habe ich jedenfalls frühzeitig in die politische Diskussion eingebracht.

Wieder ein trauriges Beispiel, wie träge die Politiker sind!

15.09.2014

Wieder ein Grund mehr für eine Reform der Grundsteuer:

Trefflich kommentiert die Rheinische Post:

"Klamme Kommunen erhöhen die Grundsteuer - Der Immobilienbesitzer ist der Dumme".Wann schafft es die Politik endlich, die kommunalen Finanzquellen neu zu ordnen und zwar so, dass sie auch von den Bürgern als gerecht empfunden werden. Dazu gehört auch die Ersetzung der Gewerbesteuer durch einen Zuschlag zur Einkommensteuer!

10.03.2015

Den heute erschienenen Artikel dazu überschreibt die Zeitung: "Bürger ärgern sich über hohe Grundsteuer". Dem Bericht ist eine Karte beigefügt, die sehr anschaulich macht, wie sich die Schwankungsbreite der Hebesätze über die Städte der Region verteilen. Bei der Betrachtung fällt mir auf, dass besonders die Städte mit geringer Wirtschaftskraft und altem Gebäudebestand betroffen sind.

Für mich ist das wieder einmal der Beweis, dass die Systematik der Grundsteuer mit ihrer Anknüpfung an die Einheitswerte völlig falsch ist. Die Differenzen innerhalb der Bewertung von Alt- und Neubauten führen dazu, dass bei gleicher Wohnungsgröße und Wohnungsnutzung die jeweils zu zahlende Grundsteuer um ein Vielfaches differiert. Das führt dazu, dass schon bei gleichem Finanzbedarf der Städte aber unterschiedlich alter Bausubstanz der Hebesatz von Kommune zu Kommune deutlich voneinander abweichen muss, um das gleiche Aufkommen zu generieren. Im Ergebnis dürfte sich aber die Belastung der Bewohner kaum so stark unterscheiden.

Dies hatte ich zum Anlass genommen, ein System zu entwickeln, dass sich allein auf messbare Werte zurückzieht und fragwürdige Wertermittlungen außer Ansatz lässt. Bitte lesen Sie hier meine Ausarbeitung (PDF-Datei).

Richtig an dem Artikel ist aber auch der vermittelte Eindruck, dass insbesondere die Ruhrgebietsstädte einen höheren Hebesatz benötigen, um ausreichendes Steueraufkommen zu generieren. Insofern spiegelt die Karte auch die mangelnde Wirtschaftsstruktur dieser Städte. Das ist aber ein Thema, dass im Rahmen der Regional- und Landesplanung diskutiert werden muss, um den ruinösen Wettbewerb zu beenden.

11.03.2015

PS: Und so berichtet der Bund der Steuerzahler:

Grundsteuer B: Die Erhöhungswelle rollt weiter

Endlich tut sich was!

Nachdem ich am 20.09.2016 auf Tagesschau.de gelesen hatte, dass über eine Reform der Grundsteuer abgestimmt werden sollte und dabei der Hessische Finanzminister, Dr. Thomas Schäfer, zitiert wurde mit dem Hinweis, nun müssten 35 Mill. Grundstücke neu bewertet werden, habe ich ihn auf meinen alten Vorschlag hingewiesen, mit dem das alles einfacher und gerechter geht.

Heute habe ich von ihm eine persönliche Antwort erhalten, in der er bedauert, dass es bei dem nun gefundenen Kompromiss zwar nicht die von ihm und mir bevorzugte wertunabhängige Grundsteuer geben werde, dafür aber eine weitgehend automatisierte Bewertung durchgesetzt werden konnte.

27.10.2016

Noch ein Modell zur Vereinfachung!

Ich habe noch einmal meine Zugriffsstatistiken analysiert und festgestellt, dass meine grundsätzliche Ausarbeitung höchstes Interesse findet. Sie wird mit beachtlicher Häufigkeit offensichtlich über Suchmaschinen angeklickt und heruntergeladen, ohne im selben Umfang auch die weiteren Ausführungen auf meiner Homepage zu lesen. Schließlich habe ich ja auch mit den zwei Seiten schon vor rund 20 Jahren alles auf den Punkt gebracht.

Das war jetzt Anlass, selbst noch einmal zu dem Thema im Internet zu recherchieren. Dabei bin ich auf einen interessanten Vorschlag des NABU und des Zentrums für Bodenschutz und Flächenhaushaltspolitik (ZBF-UCB) gestoßen. Beide stehen für einen sparsamen Umgang mit unserem Grund und Boden.

Grundsteuer: Zeitgemäß! - Ein bundesweiter Aufruf zur Grundsteuerreform

Zitat aus der Begründung für eine reine Bodensteuer:

"Für sinnvoller und unbedingt näher prüfenswert erachten wir eine Grundsteuer mit unverbundener, nur an Grund und Boden anknüpfender Bemessungsgrundlage. Die dazu erforderlichen Rohdaten (Bodenrichtwerte und Grundstücksgrößen) wurden bereits für die Verprobung der (in den Beratungen geprüften) Modelle erhoben und können zeitnah und mit wenig Aufwand im Hinblick auf die beiden weiteren Varianten miteinander verknüpft werden."Zwar ist in diesem Vorschlag auch noch eine Wertermittlung erforderlich, sie beschränkt sich aber auf die Einbeziehung der laufend von den Katasterbehörden erhobenen Bodenrichtwerte. Das ermöglicht es jedenfalls, alle Grundstücks bezogenen Daten an einer (kommunalen) Stelle ohne Beteiligung der Finanzämter zu bündeln. - Eine Idee, die auch meinem Entwurf zugrunde liegt!

Die Begründung insgesamt ist auch aus meiner persönlichen Sicht bedenkenswert. Ich habe mich inzwischen umfassend mit der Regional- und Landesplanung beschäftigt und dabei ebenfalls einen sparsamen Umgang mit den Ressourcen gerade auch im Ballungszentrum angemahnt. Wenn ich das Modell dieser neuen Initiative bewerte, erfüllt es tatsächlich den Anreiz, vorhandene Erschließungsflächen effektiver zu nutzen.

Bedenken bestehen meinerseits nur hinsichtlich der im Streit um Anliegerbeiträge gewonnenen Erkenntnisse. Wenn die vorstehend beschriebene reine Bodensteuer dazu führen sollte, dass ein Grundstück unangepasst bebaut und so zur Belastung für die Nachbarschaft wird, würde das die an sich gute Idee pervertieren. Und dass da auf die Baugenehmigungsbehörden auch kein Verlass ist, so etwas zu verhindern, kann man beim Lesen meiner Erkenntnisse sicher nachvollziehen.

10.11.2016

16.01.2018 - Tagesschau.de: "Zweifel an der Grundsteuer"

Zitat aus dem Bericht:

"Obwohl die Grundsteuer kompliziert und seit langem umstritten ist, war die Verhandlung schon am frühen Nachmittag zu Ende. Für Hans-Joachim Lehmann, einen der Kläger, war das ein gutes Zeichen. Er sagte: 'Ich glaube, das Bundesverfassungsgericht war in der Position viel klarer und schärfer, als man eigentlich annehmen konnte.' "

Ich werde mich bestätigt fühlen, wenn die heute deutlich gewordenen Zweifel der Verfassungsrichter zur Aufhebung der Grundsteuer in der bisher geltenden Form führen. Es ist auch nicht zwingend, dass es zu einer insgesamt höheren Steuerbelastung kommen muss, wenn man ein neues System entwickelt.

Lesen bitte einfach meinen über 20 Jahre alten Vorschlag!Zu dem Alternativvorschlag einer reinen Bodensteuer habe ich vorstehend Stellung bezogen.

Über die Reformchancen berichtet die Süddeutsche Zeitung:

"Wie sich Ungerechtigkeit auf dem Wohnungsmarkt auflösen ließe"

In der Tat handelt es sich dabei um Argumente, die bedenkenswert sind.Und bei allen Überlegungen darf man eine Tatsache nicht aus dem Blick verlieren: Die Grundsteuer ist eine kommunale Abgabe! In Kommunen mit homogenen Strukturen wird das Niveau der steuerlichen Belastung bei jedem System ausgewogen sein. Deshalb ist es unangemessen, wenn in einigen Veröffentlichungen die Steuerbelastung in den Ballungszentren mit derjenigen in Kleinstädten verglichen wird. Die Städte müssen eben sehen, wie sie ihre Aufwendungen für die zur Verfügung gestellte Infrastruktur finanzieren. Und das Leben in den Ballungszentren ist eben teurer als auf dem flachen Land!

16.01.2018

PS: Auf seiner Homepage hat der Bund der Steuerzahler NRW ein Papier zur Grundsteuer verlinkt, in dem er die Geschichte dieser Steuer darstellt und zum Schluss Lösungsvorschläge unterbreitet. Lesen Sie bitte seine Ausführungen.

Das dort beschriebene "Süd-Modell" entspricht ziemlich genau meiner ursprünglichen Ausarbeitung, die ich 1996 im Arbeitskreis Steuerpolitik des LFA Steuern und Finanzen der FDP NRW zur Diskussion gestellt hatte. Sie ist von dort - versehen mit einigen Änderungen - offiziell in die politische Diskussion eingebracht worden. Schön, dass genau mein (Rein-) Modell nun vom Steuerzahlerbund präferiert wird.

Die auf meinem Server eingerichtete Besucherstatistik zeigt mir übrigens an, dass seit dem Verhandlungstermin vor dem Bundesverfassungsgericht wieder verstärkt auf meine Ausführungen zur Grundsteuer zugegriffen wird. Das Original findet also auch weiterhin viel Beachtung.

Druck vom BVerfG - endlich tut sich was!

10.04.2018 - Bundesverfassungsgericht:

"Einheitsbewertung für die Bemessung der Grundsteuer verfassungswidrig"Zitat aus der Pressemitteilung:

"Der Gesetzgeber hat den Zyklus der periodischen Wiederholung von Hauptfeststellungen, nachdem er ihn erst 1965 wieder aufgenommen hatte, nach der darin auf den 1. Januar 1964 bezogenen Hauptfeststellung ausgesetzt und seither nicht mehr aufgenommen. 1970 wurde per Gesetz angeordnet, dass der Zeitpunkt der auf die Hauptfeststellung 1964 folgenden nächsten Hauptfeststellung der Einheitswerte des Grundbesitzes durch besonderes Gesetz bestimmt wird. Ein solches Gesetz ist bis heute nicht verabschiedet worden. Die seither andauernde Aussetzung der erforderlichen Hauptfeststellung führt in zunehmendem Maße zu Wertverzerrungen innerhalb des Grundvermögens."

Im weiteren Verlauf wird dargelegt, warum das Gericht nicht mehr bereit ist, diese verzerrten Werte als Berechnungsgrundlage für die Grundsteuer hinzunehmen.

Das Gericht hat die von der Politik geforderten langen Übergangszeiten für eine Neuregelung nicht zugelassen und eine kurze Frist bis zum Ende des nächsten Jahres gesetzt. Ist die Neuregelung fristgerecht vom Gesetzgeber erlassen worden, muss sie spätestens ab dem Kalenderjahr 2025 angewandt werden.

Das Gericht geht davon aus, dass die zu findende Neuregelung wieder auf einem neu durchzuführenden Bewertungsverfahren aufbauen wird. Dabei knüpft es hinsichtlich der von ihm gesetzten Fristen an eine Bundesratsinitiative der Länder Hessen und Niedersachsen an, die ich bereits oben beschrieben habe.

Abzuwarten bleibt nun, ob die Politik diese Vorlage schnellstens aufgreift, oder sich doch noch zu einem einfacheren Verfahren durchringen kann. Für eine Neuregelung, die weiterhin auf bestimmten Wertvorstellungen basiert, besteht das Risiko fort, bei nicht laufender Anpassung der Bewertung erneut schleichend in die Verfassungswidrigkeit abzurutschen. Dem kann man nur entgehen, wenn sich die Neuregelung allein an physikalischen Größen orientiert, so wie von mir und in dem darauf aufbauenden "Süd-Modell" entwickelt. Die Ausführungen in Tz. 168 des Urteils lassen da ausreichende Spielräume erkennen.

11.04.2018 - Rheinische Post: "Die Folgen des Grundsteuer-Urteils"

Im Abschnitt "Wie könnte eine Reform aussehen?" wird über verschiedene Lösungsansätze berichtet. Dazu habe ich der RP gegenüber bereits per Mail angemerkt:

"In meinen Ausführungen finden Sie auch Hinweise, warum die jetzt wieder entbrannte Diskussion um die Mehr- oder Minderbelastungen irrwitzig sind. Am Ende entscheidet jede Kommune über den Hebesatz selbst, wie hoch das Steuerniveau in ihrer Gemeinde wird. Wer mehr braucht, der nimmt auch mehr! Der Vergleich einer Sozialwohnung im Ballungszentrum mit der Villa am Starnberger See hilft da einfach nicht weiter."

02.05.2018 - Bund der Steuerzahler:

"Wir fordern: Grundsteuer darf nicht teurer werden!"Zitat aus der Pressemitteilung:

"Das dritte Modell sieht eine Berechnung nach Grundstücksfläche und Wohnfläche vor. Dieses sogenannte Flächenmodell wird auch vom Bund der Steuerzahler favorisiert, weil es einfach umsetzbar und für Mieter und Eigentümer leicht nachzurechnen ist."

Hoffentlich überzeugt diese klare Ansage die Politik.

04.07.2018 - Rheinische Post: "Scholz erwägt, Umlagefähigkeit zu kappen"

Zitat aus dem Bericht:

"Bundesfinanzminister Olaf Scholz (SPD) erwägt, die Umlage-fähigkeit der Grundsteuer auf die Mieten im Zuge der anstehenden Reform der Steuer zu beschneiden oder sogar abzuschaffen. (...) Besitzer von Mietshäusern würden zusätzlich zur Kasse gebeten."

Ich verstehe die Grundsteuer als Kostenumlage für die Inanspruchnahme der nicht über Gebühren abzurechnenden Infrastruktur einer Gemeinde. Deshalb ist für mich klar, dass sie auf die Mieter umzulegen ist, denn auch sie profitieren von den Leistungen ihrer Kommune. Daran sollte in keiner Weise gerüttelt werden !!!

Wenn der Finanzminister glaubt, die Mieter entlasten zu müssen, ist das ein Verständnis, das nur die Erwartung breiter Schichten fördert, die immer mehr Leistung fordern, aber nicht dafür zahlen wollen. So findet man niemanden mehr, der noch privat Wohnungen vermietet. Und die von Immobilien-gesellschaften gehaltenen Objekte stehen doch immer wieder in der Kritik, weil mit ihnen Rendite gemacht werden soll auf Kosten der Mieter.

Wer in einer anständigen Wohnung gepflegt leben möchte, muss bereit sein, dafür neben der angemessenen Kaltmiete auch alle Nebenkosten zu tragen. Streicht man die Umlage von Nebenkosten, wird sich auf Dauer die Kaltmiete erhöhen!

Zuletzt überarbeitet am 09.07.2018

17.09.2018 - Tagesschau.de: "Ifo: Grundsteuer nach Fläche erheben"

Zitat aus dem Bericht:

"Wertbasierte Verfahren zur Ermittlung der Steuer dagegen brächten 'erhebliche Probleme' mit sich. Aktuelle Verkehrswerte etwa müssten erst ermittelt werden - das sei mit erheblichem Aufwand und Kosten verbunden."

Prima; mein Modell findet immer mehr Anklang!

Hier finden Sie die Pressemitteilung des ifo-Instituts.

Zitat aus der Pressemitteilung:

"Über die individuelle Grundsteuerbelastung entscheidet am Ende die Kommune mit ihrem Hebesatz."

Gerade deshalb habe ich die Diskussion über ein Festhalten an wertbasierten Berechnungen immer für unsinnig gehalten. Bitte lesen Sie meine Anmerkungen zur Grundsteuer von Anfang an!

Über die Pressemitteilung finden Sie auch die vollständigen Ausarbeitungen des ifo-Instituts.

Auszug aus meiner heutigen eMail an den Bundesfinanzminister:

Alle Daten, die für die von mir vorgeschlagene vereinfachte Berechnung der Grundsteuer erforderlich sind, liegen den Kommunen vor in den Katasterunterlagen und Bauakten. Wenn die Kommunen parallel zum Gesetzgebungsverfahren angehalten werden, diese Unterlagen auf Vollständigkeit und Aktualität zu prüfen, könnte die Neuregelung ganz kurzfristig in Kraft gesetzt werden. Die Politik muss das nur wollen.

Die Erfahrungen, die ich mit meinen vor über 20 Jahren angestoßenen Überlegungen, die auf praktischen Erfahrungen und dem Datenmaterial in der Finanzverwaltung des Landes NRW zurückgehen, gemacht habe, haben allerdings gezeigt, dass es die Steuerberater in den politischen Arbeitskreisen sind, die lieber auf eine streitbefangene Lösung setzen, statt ein einfaches und gerechtes Modell zu unterstützen.

Wenn immer wieder gefordert wird, das Steuerrecht zu vereinfachen, damit es verständlicher wird, ist jetzt Gelegenheit, die jammervolle Geschichte rund um die Grundsteuer mit einem mutigen Federstrich zu beenden.

Ich habe auch schon eine Antwort erhalten:

Ich danke Ihnen für Ihren Vorschlag, der bereits an die zuständige Fachabteilung weitergeleitet worden ist.

Das Bundesministerium der Finanzen (BMF) spielt bei der Neuregelung der Grundsteuer und des zugrunde liegenden Bewertungsrechts eine aktive Rolle. Der Minister hat zeitnah nach BVerfG-Entscheidung mit den Finanzministern der Länder über das weitere Vorgehen gesprochen.

Weitere Gespräche finden auf politischer und fachlicher Ebene statt – dabei geht es nicht nur um rechtliche Lösungen, sondern auch um Klärung technischer Verfahrensfragen (ohne die die Administrierbarkeit im Massenverfahren nicht gewährleistet wäre). Ihre Vorschläge werden in die Erörterungen einbezogen. Ziel ist es, zusammen mit den Ländern eine Neuregelung zu erreichen, die das Aufkommen der Grundsteuer für die Kommunen sichert.

Eine Vorentscheidung zu einzelnen Modellen ist noch nicht getroffen. Wir liegen gut im Zeitplan und gehen fest davon aus, dass wir die zeitlichen Vorgaben (bis Ende 2019 für gesetzliche Neuregelung, bis Ende 2024 für verfahrenstechnische Umsetzung) einhalten werden.

Nach erhöhtem Tempo durch die von mir und nun auch dem ifo-Institut präferierte einfache Lösung sieht das noch nicht aus!

18.09.2018

Jetzt machen die Städte Druck

Die Rheinische Post berichet heute:

„In vielen Städten und Gemeinden werden die Lichter ausgehen“

Warum der Städte- und Gemeindebund aber immer noch fordert, dass in dem neuen Modell die Grundstücksfläche wertorientiert und nur die Aufbauten pauschaliert berücksichtigt werden sollen, ist mir ein Rätsel. Es sind doch diese Bewertungsfragen, die das Verfahren unnötig belasten.

Einfach und gerecht geht anders! Lesen Sie bitte meine Vorschläge.

12.11.2018

Reformmodell des Bundesfinanzministers

27.11.2018 - Rheinische Post:

"Scholz will Grundsteuer an der Miete ausrichten"Zitat aus dem Bericht:

"Bundesfinanzminister Olaf Scholz (SPD) will die Grundsteuer neben anderen Faktoren künftig an den erzielten Nettokaltmieten einer Wohnimmobilie ausrichten. Für selbstgenutztes Wohneigentum soll eine fiktive Miete errechnet werden, die sich an den Wohngeldtabellen des Bundesarbeitsministeriums orientiert."

Da fällt mir nur der Spruch ein:

"Warum einfach, wenn es auch umständlich geht!"

Besonders schlimm finde ich, dass der Minister bis heute unentschlossen ist und den Ländern gleich zwei Modelle präsentiert und die auch nur als Teillösung:

"Zum eine werde er das so genannte Flächenmodell vorstellen, wonach allein die Grundstücksfläche und eine Äquivalenzzahl für die Berechnung der Grundsteuer ausschlaggebend sein sollen. Der Minister präferiere jedoch sein "wertabhängiges Modell" mit dem Mieten-Bezug. (...) Für Gewerbegrundstücke soll das alte Ertragswertverfahren weiter gelten. Auch für unbebaute Grundstücke soll sich nichts verändern."

Da hat einfach einer vergessen, rechtzeitig seine Hausaufgaben zu machen, und präsentiert nun unter Zeitdruck eine Wundertüte, aus der sich die Länder etwas aussuchen sollen.

Die dagegen gerichtete Kritik wird von mir geteilt. Es kann doch nicht sein, dass ein gescheitertes Modell nur teilweise ersetzt wird und weiterhin verschrobene Wertansätze den Zweifel der Verfassungswidrigkeit in sich tragen.

Die Grundsteuer ist letztlich eine Abgabe zur Finanzierung der kommunalen Infrastruktur. Und da weisen die Zahl, die Größe und die Art der Nutzung von Immobilien auf den Umfang der Inanspruchnahme dieser Infrastruktur hin. Bei diesen Angaben handelt es auch sich um Konstante, die für jedes Grundstück schnell und einfach aus dem Liegenschaftskataster und den Bauakten zu ermitteln sind; dazu bedarf es keiner besonderen Steuererklärung, es sei denn, eine Stadt hat ihre Akten nicht ordentlich geführt. Die jetzt von Herrn Scholz vorgestellte Auswahl ist reine Verzögerungstaktik und gefährdet die rechtzeitige Inkraftsetzung neuen Rechts.

Auf meine Ausführungen vom 23.08.2013 sei hier auch noch einmal verwiesen. Wenn Städte genügend Anteile aus der Einkommensteuer ihrer reichen Bürger erhalten, sind sie eben nicht gezwungen, hohe Fehlbeträge über die Grundsteuer auszugleichen. In armen Kommunen mit niedrigen Anteilen an der Einkommensteuer sieht das nun einmal anders aus.

Nachtrag vom 28.11.2018 - zuletzt überarbeitet am 30.11.2018:

Und vielleicht hilft es allen, die da jetzt wilde Ideen entwickeln, noch einmal die Hinweise des Gerichts sorgfältig zu lesen, die sich in Tz. 168 des Urteils finden! Gerade der letzte Satz dieser Tz. wird offensichtlich ständig übersehen.

Eine Typisierung und Pauschalierung erreicht man jedenfalls nicht, wenn man die Grundsteur an die Höhe der Miete binden will. Das bietet doch nur vielfältiges Betrugspotential. Und selbst, wenn alle Bürger ehrlich sind, ergibt sich die Frage, wie man mit Mietausfällen umzugehen hat. Das bisher geltende Verfahren ist doch gerade daran gescheitert, dass es der Entwicklung der Werte keine Rechnung mehr getragen hat. Wie soll dann ein Verfahren, das sich an aktuellen Mieten orientieren soll, noch verfassungsgerecht abgewickelt werden, wenn sich die Mieteinnahmen oft kurzfristig ändern? Da scheitert jede Verwaltung an der Vielzahl der erforderlichen Änderungsbescheide!

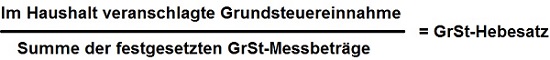

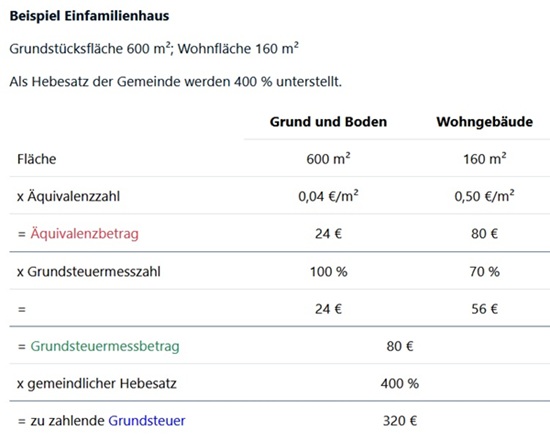

Und für alle, die noch immer glauben, der Bundesfinanzminister könne die Höhe der Grundsteuer bestimmen, hier die Formel, nach der die Kommunen ihren Hebesatz festlegen, um die gewünschte Steuereinnahme zu erzielen:

Es ist nicht der Bundesgesetzgeber, der über die Höhe der Grundsteuer entscheidet; der Bundesgesetzgeber legt allein den Maßstab fest, nach dem die Grundsteuerlast einer Kommune auf die Grunstückseigentümer und ihre Mieter zu verteilen ist. Dieser Maßstab muss einfach und für alle Bürger verständlich sein. Das leistet nur eine Berechnung wie von mir vorgeschlagen; nur sie ist frei von Manipulationen. Und jede Gemeinde hätte diese Daten schon längst selbst zusammentragen können. Dann hätten wir konkrete Zahlen, wie sich das alles vor Ort auswirkt! Aber da wird lieber Mikado gespielt.

29.11.2018 - Rheinische Post:

"Probleme in Ballungsräumen: „Entspannt Euch, Leute!“ – Olaf Scholz verteidigt Grundsteuer-Pläne"Immer mehr Chaos! Das kommt davon, weil die Politik über 20 Jahre die Hinweise der Rechtsprechung ignoriert hat.

Argumente für neue Sicht auf die Grundsteuer

Ich habe heute Abend auf WDR5 die Sendung "Straßenausbau - Mein Haus, unsere Straße, aber wer zahlt?" verfolgt.

In der Diskussion kamen auf die Frage, warum das Thema gerade jetzt so aktuell ist, folgende Argumente auf den Tisch:

- Die Straßen der vor vielen Jahrzehnten errichteten Baugebiete sind inzwischen reparaturbedürftig in einem Umfang, der die Kostenfolge nach dem Kommunalabgabengesetz (KAG) zur Folge hat.

- Die dort von Beginn an wohnenden Anlieger befinden sich inzwischen im Rentenalter.

- Der Traum vom sorgenlosen Ruhestand im schuldenfreien Haus platzt, wenn jetzt Anliegerbeiträge für die Reparatur der Straße fällig werden.

- Es wurden auch Fälle angesprochen, in denen sich die Stadt auf den Standpunkt gestellt hat, die Straße sei noch nie richtig fertig gestellt gewesen; sie rechnet deshalb die Ausbaukosten als Erschließungskosten nach dem BauGB ab.

Als Lösung wurde nicht nur die Abschaffung der Anliegerbeiträge nach KAG gefordert, es wurden auch konkrete Vorschläge zur Gegenfinanzierung gemacht.

Da öffentliche Straßen von allen Verkehrsteilnehmern genutzt werden, sollten auch alle daran beteiligt werden. Das könne am besten über die Grundsteuer geschehen. Es wurde auch vorgerechnet, dass eine 10%-ige Erhöhung ausreichen müsste, über die Jahre verteilt, die laufende Unterhaltung der Gemeindestraßen sicherzustellen.

Auch wurde argumentiert, dass die Grundsteuer schließlich auch von den Mietern zu zahlen sei, Anliegerbeiträge aber beim Vermieter hängen blieben. Schließlich seien auch die Mieter Nutzer der Straße.

Für mich ist gerade diese Lösung und ihre Begründung stichhaltig. Sie bestätigt meine Vorstellung von dem Sinn der Grundsteuer als Infrastukturabgabe für die Leistungen der Stadt, in der man wohnt.

Deshalb ist es unverständlich, wenn der Finanzminister sich weigert, ein einfaches Konzept zu übernehmen, das durch seine alleinige Bezugnahme auf Art und Nutzung von Grundstücken - dargestellt an der Wohn- und Nutzfläche - eben auch die Inanspruchnahme der kommunalen Infrastruktur spiegelt.

06.12.2018

14.01.2019 - Rheinische Post: "NRW fordert neuen Grundsteuer-Vorschlag"

Zitat aus dem Bericht:

„Es muss jetzt endlich eine möglichst einfache, rechtssicher administrierbare, aufkommensneutrale, mehrheitsfähige und gerechte Lösung auf den Tisch.“

Diese Aussage von NRW-Finanzminister Lutz Lienenkämper (CDU) gerichtet an den Bundesfinanzminister Olaf Scholz (SPD) ist endlich mal eine klare Ansage. Sie entspricht in ihren Kernpunkten meinen Vorstellungen. Ob sie auch "aufkommensneutral" sein wird, hängt aber von den Kommunen ab. Diese bestimmen letztlich, wieviel Geld sie haben wollen. Vergleiche Formel zur Berechnung des Hebesatzes!

Die Entscheidung ist aber noch offen:

"Die meisten Unionsländer sind (...) für ein wertunabhängiges, einfaches Modell. Auch in der SPD ist Scholz teilweise auf Widerstand gestoßen, weil sein Modell die Mieten in attraktiven Lagen weiter in die Höhe treiben könnte, denn die Grundsteuer kann auf die Mieter umgelegt werden. Die SPD fordert allerdings, diese Umlagefähigkeit abzuschaffen, was die Union wiederum strikt ablehnt."

Der Streit um die Frage, wie sich die Grundsteuer auf die Mieten auswirkt, ist angesichts der Forderung, sie solle aufkommensneutral umgestaltet werden, nicht zu verstehen. Natürlich kann nicht garantiert werden, dass die Steuer für eine Immobilie nach der Reform genau dem alten Betrag entspricht. Das Verfassungsgericht hat ja nun einmal festgestellt, dass sie wegen der Wertverschiebungen verfassungswidrig ist. Dies gilt es auszugleichen.

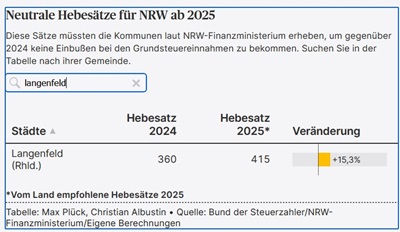

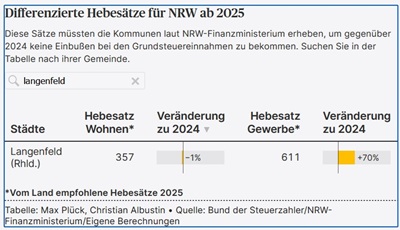

Die Abschaffung der Umlagefähigkeit wird nur zur Erhöhung der Kaltmieten führen. Auch würden Mieter nicht vom Steuerwettbewerb der Kommunen profitieren; vergl. die Ankündigung für Langenfeld!

PS: Herr NRW-Finanzminister Lutz Lienenkämper hat sich offensichtlich sehr intensiv mit meinen Vorstellungen beschäftigt. Ich habe von ihm jetzt diese Antwort auf meine Mails erhalten.

01.02.2019 - Tagesschau.de: "Eckpunkte für Grundsteuerreform stehen"

Zitat aus dem Bericht:

"Man wolle ein Modell, bei dem Grundstückswerte, das Alter von Gebäuden und die durchschnittlichen Mietkosten herangezogen werden, sagte Bundesfinanzminister Olaf Scholz in Berlin nach einem Spitzentreffen mit den Finanzministern der Bundesländer."

Unverständlich!

Es soll wieder ein Bürokratiemonster geschaffen werden, das alle Kriterien beinhaltet, die auch das alte Sytem gegen die Wand gefahren haben.

Die zur Differenzierung herangezogene Begründung, regionale Bodenwerte und Mieten berücksichtigen zu müssen, unterstellt noch immer, der Bund könne die Höhe der Steuer bestimmen. Die Steuer richtet sich aber letztlich nach dem Finanzbedarf jeder einzelnen Kommune; vergleiche Formel zur Berechnung des Hebesatzes! Da ist doch Regionalität genug berücksichtigt.

Und wie sollen die durchschnittlichen Mieten ermittelt werden? Da ist doch wieder viel Streit vorprogrammiert!

Zum Glück sehen noch nicht alle Verhandler die "Eckpunkte" auch als "Einigung" an!

Nach dem Lesen der diversen Leserzuschriften in den elektronischen Medien erscheint es mir notwendig, noch einmal meine wesentliche Kritik an dem politischen Hickhack darzustellen:

- Am 23.08.2013 habe ich bereits darauf hingewiesen, dass man die Villa am Starnberger See nicht mit der Wohnung in Mecklenburg-Vorpommern vergleichen kann.

- Wiederholt habe ich auf dieser Seite dargelegt, dass die Grundsteuer eine pauschale Gegenleistung für die von der Kommune vorgehaltene Infrastruktur darstellt. Deshalb verbietet sich auch jede Diskussion über ihre Umlagefähigkeit; schließlich muss jeder Bürger ein unmittelbares Gefühl dafür haben, wie die Kommune mit seinem Geld umgeht.

- Die Größe einer Wohnung spiegelt durchaus auch die Inanspruchnahme der kommunalen Leistungen.

- Allein diese Größe zum Maßstab einer reformierten Grundsteuer zu machen, ist auch sozial gerecht; wer sich mit wenig Wohnfläche begnügt oder aufgrund seiner finanziellen Möglichkeiten begnügen muss, zahlt pro Kopf bei einer rein flächenbasierten Grundsteuer weniger an seine Kommune, als der Bewohner einer Luxusvilla.

- Wer sich aber die Luxusvilla oder teure Eigentumswohnung in bevorzugter Lage leistet (leisten kann), zahlt in der Regel sicher auch eine deutlich höhere Einkommensteuer, von der ein Teil an seine Stadt fließt.

- Der Versuch der Politiker, durch gesetzliche Detailregulierungen soziale Gerechtigkeit herzustellen, ist noch immer daneben gegangen. Wer hohe Mieten zahlen soll, die er sich eigentlich nicht leisten kann, soll nach dem Scholz-Modell auch noch hohe Grundsteueranteile entrichten.

- Und noch einmal, die Höhe der Steuer wird letztlich von der Kommune bestimmt. Sie formt aus ihrem Finanzbedarf, dividiert durch die Summe der festgesetzten Messbeträge, den Hebesatz.

Nur ein Modell, bei dem für jeden Bürger die Berechnung leicht nachzuvollziehen ist, weil sie allein auf seiner in Anspruch genommenen Wohnfläche und einem darauf entfallenden Anteil an der Grundstücksgröße basiert, ist auch gerecht!

Alles andere ist nutzlose Bürokratie und produziert erneut den Keim der eigenen Verfassungswidrigkeit!

Hier noch einmal mein Entwurf !

05.03.2019 - Rheinische Post:

"Vermieter sollen Grundsteuer künftig alleine tragen"Zitat aus dem Bericht:

"Die SPD schlägt (...) vor, neben der Grundsteuerreform die Betriebskostenverordnung zu ändern und darin die Umlage zu untersagen."

Die Sorge, die die SPD umtreibt, ist in ihrem eigenen Modell grundgelegt. Weil die Grundsteuer sich nach der Höhe der Mieten richten soll, kommt es zu einer kumulierenden Steigerung der Bruttomiete. Das ist natürlich ungerecht, aber nur zu ändern, wenn es bei dem von mir präferierten reinen Flächenmodell bleibt.

Wie bereits vorstehend angemerkt, würden Mieter auch nicht mehr vom Steuerwettbewerb der Kommunen profitieren; vergl. die Ankündigung für Langenfeld! Was als soziale Wohltat für Mieter dargestellt wird, wird sich also doppelt negativ auswirken:

- Die Nettomieten werden langfristig steigen, weil das Steuerrisiko sie antreiben wird. Dazu wird die Zeit von der Verabschiedung des Gesetzes bis zum Erlass der ersten Steuerbescheide sicher reichlich genutzt werden.

- Vom Wettbewerb der Kommunen mit sinkenden Steuern werden die zur Miete wohnenden Bürger nie mehr etwas abbekommen.

06.03.2019 - Rheinische Post: "Städtetag kritisiert SPD-Vorstoß"

Zitat aus dem Bericht:

"Die Idee der SPD, Mieter künftig von der Grundsteuer zu befreien, ist beim Deutschen Städtetag durchgefallen."

Da haben doch noch einige Leute klug gedacht - aber leider nicht alle:

"Dass die Grundsteuer 'bisher auf die Mieter umgelegt werden kann, ist systemwidrig, denn der Mieter profitiert in keiner Weise von den Wertsteigerungen', sagte Geisel."

Die Äußerung von OB Geisel lässt an seinem Systemverständnis zweifeln. Als Chefmanager einer Großstadt müsste er doch wissen, dass die von ihm organisierte Infrastruktur zum Vorteil aller Bürger ist. Dann sollten auch alle ein unmittelbares Gespür für die Kosten bekommen. Die Grundsteuer ist jedenfalls keine Vermögensteuer; deren Erhebung ist schon lange ausgesetzt! Siehe die Einleitung zu dieser Themenseite.

Protest aus Bayern nach Grundsteuergipfel am 14.03.2019:

Gleich zwei Artikel der Rheinischen Post:

"Bayern blockiert Scholz’ Grundsteuer-Reform"

"Söder stellt sich bei Grundsteuer-Reform quer"Ein Querschuss aus Bayern, der wirklich Sinn macht! Siehe auch meine zusammenfassende Kritik vom 01.02.2019 am Scholz-Modell.

10.04.2019 - Handelsblatt:

"Finanzminister prescht bei Grundsteuer-Reform vor – Union droht mit Blockade"Zitat aus dem Bericht:

"Er [ Scholz ] rechnet mit zusätzlichen Personalkosten von 500 Millionen Euro. Auch die Bürger erwartet Arbeit."

Da haben wir den Salat: Bürokratiemonster! Darum soll die Reform auch erst im Jahr 2025 umgesetzt werden. Und so lange bleibt die Ungerechtigkeit des bisher nur noch geduldeten Systems bestehen.

Wie auf dieser Seite mehrfach ausgeführt, hätten die Kommunen die Daten für mein Modell schon längst erheben und danach die neue Grundsteuer berechnen können!

Verfassungsstreit

11.05.2019 - Rheinische Post:

"Kommunen drängen Regierungsparteien zu schneller Lösung"Zitat aus dem Bericht:

"Dem Vernehmen nach gingen unter den Verfassungsrechtlern die Meinungen auseinander, ob für eine eigenständige Regelung der Grundsteuer in den Ländern zuvor das Grundgesetz geändert werden muss."

Statt endlich ein für alle nachvollziehbares Rechenmodell zu verabschieden, streiten sich jetzt Politik und Gelehrte über vom Bürger kaum noch nachzuvollziehende Verfassungsfragen. Dabei drängt die Zeit für eine verfassungskonforme Lösung.

Zur Erinnerung:

Die Ausführungen in Tz. 168 des Urteils lassen für die Neugestatung der Grundsteuer ausreichende Spielräume erkennen. Der Bundesfinanzminister hat dabei aber - entgegen seiner Aufgabe, den "Belastungsgrund in der Relation realitätsgerecht" abzubilden - vornehmlich "außerfiskalische Förder- und Lenkungsziele" im Sinn. Diese sind aber nachrangig.

Der vorrangige Belastungsgrund liegt in die Tatsache, dass mit der Nutzung eines Grundstücks die Infrastruktur einer Gemeinde in Anspruch genommen wird. Sein Wert spielt dabei keine Rolle. Und wie man mit einer Wertfindung fördern und lenken will, mag Herr Scholz einmal erklären. Schließlich geht es hier einfach nur um die Besteuerung vorhandenen Grundbesitzes. Wer will, dass künftig anders gebaut wird, muss und kann das mit dem Planungsrecht regeln.

Im übrigen verweise ich noch einmal auf meine zusammenfassende Kritik vom 01.02.2019 am Scholz-Modell.

13.05.2019 - Rheinische Post:

"Niedersachsens Wirtschaftsminister will Grundsteuer abschaffen"Zitat aus dem Bericht:

"Im Streit um die Reform der Grundsteuer auf Immobilien hat Niedersachsens Wirtschaftsminister Bernd Althusmann (CDU) die Abschaffung dieser Steuer und stattdessen einen Zuschlag auf die Einkommensteuer gefordert. (...) Das wäre sozial gerechter."

Das sehe ich etwas anders; denn wie auf dieser Seite mehrfach dargelegt, handelt es sich aus meiner Sicht bei der Grundsteuer um eine Abgabe für die Inanspruchnahme der kommunalen Infrastruktur, die eben nur in einer pauschalen Form erhoben werden kann. Daran sollten alle Bürger beteiligt werden.

Trotzdem steckt in dem Vorschlag des CDU-Ministers ein positiver Kern! Dazu verweise ich auf die immer wieder diskutierte Abschaffung der Gewerbesteuer.

Das wäre mal eine geniale Idee: Die Kommunen als Steuereintreiber stützen sich mit ihrer Berechnung der Grundsteuer allein auf die bei ihnen gespeicherten technischen Daten über die Größe und Nutzflächen der Grundstücke. Und die Finanzverwaltung berechnet ausschließlich - Computer gestützt - den Zuschlag zur Einkommensteuer. - Bei gleichzeitigem Wegfall der Gewerbesteuer!

Der Vorschlag aus Niedersachsen wäre dann eine echte Chance für

- eine grundlegende Reform der Kommunalfinanzen und

- echtem Bürokratieabbau statt neuem Bürokratiemonster.

Nachtrag vom 17.06.2019:

Ich hatte Herrn Althusmann auf meine Sicht aufmerksam gemacht und habe dazu heute eine Antwort erhalten.

Wegen seiner Sicht auf die Gewerbesteuer habe ich ihn gebeten, sich meine Anmerkungen zur Regional- und Landesplanung anzusehen, um sich so über die Auswüchse des kommunalen Wettbewerbs im Ballungsraum an Rhein und Ruhr zu informieren.

Spekulation um Lösung

14.06.2019 - FAZ: "Gute Grundsteuer"

Zitat aus dem Bericht:

"Wenn die Signale nicht täuschen, wird sich die Union mit ihrem Wunsch durchsetzen, den Ländern zu erlauben, die Steuer in ihren Grenzen nach eigenen Vorstellungen zu regeln."

Obwohl bundeseinheitliche Regelungen zu begrüßen wären, so ist doch ein Wettbewerb der Systeme nicht zu verachten. Schließlich habe ich schon mehrfach darauf hingewiesen, dass die Villa am Starnberger See nichts mit dem Mietshaus in Brandenburg zu tun hat.

Sollte die Meldung Wirklichkeit werden, bin ich gespannt, wie sich NRW verhalten wird. Schließlich hatte sich Herr Lienenkämper für eine möglichst einfache Lösung ausgesprochen; vergl. Meldung vom 14.01.2019.

Interessant finde ich noch den ehrlichen Hinweis am Ende des Artikels, dass es letztlich die Kommunen sein werden, die darüber entscheiden, wie sich die Änderung für ihre Bürger auswirkt. vergl. meine Kritik vom 01.02.2019.

BT-Drucksachen zur Änderung der Grundsteuer gefunden:

Unter "5.3 Erfüllungsaufwand der Verwaltung" durch Änderung des Bewertungsgesetzes (ab Seite 91 der Drucksache) finden Sie die Gesamtpersonalkosten in Höhe von rund 462 Mio. Euro. Fein aufgelistet über mehrere Jahre. Der Begriff vom Bürokratiemonster ist somit kein Hirngespinnst!

Ob das Freude oder Frust auslöst, bleibt jedem Leser selbst überlassen!

Ich bin jedenfalls weiterhin der Auffassung, dass die Kommunen ohne diesen Umstand mit meinem Modell viel schneller und einfacher an eine verfassungs-feste Grundsteuer hätten gelangen können.

Endlich ein Durchbruch?

16.10.2019 - Rheinische Post: "FDP stimmt doch zu"

Zitate aus dem Bericht:

"Die SPD hatte befürchtet, dass Bundesländer, die die Öffnungsklausel nutzen, künftig geringere Grundsteuereinnahmen erzielen werden, was den Länderfinanzausgleich tangieren dürfte."

"Die FDP hatte wiederum befürchtet, dass diese spezielle Regelung dazu führen würde, dass viele Bundesländer doppelt hätten rechnen – einmal für ihre Grundsteuer und einmal zusätzliche für die 'fiktive' Grundsteuer nach dem Bundesgesetz – und Grundstückseigentümer dann womöglich zwei Steuererklärungen hätten abgeben müssen. Das soll nun in dem Gesetz durch einen zusätzlichen Passus ausgeschlossen werden."

Ob das nun ein tragfähiger Kompromiss ist, muss sich zeigen. Auf alle Fälle wird es einen steuerrechtlichen Flickenteppich geben, wenn - wie in dem Bericht angekündigt - mehrere Länder aus dem Bundesmodell aussteigen. Da verliert auch der Gutmeinende den Überblick.

Wieder ein Beweis für die These, dass einfache, vom Bürger zu durchschauende Regelungen keine Chance haben, wenn man es auch kompliziert machen kann.

Und wieso ist da die Rede von Steuererklärungen des Bürgers? Für die Umsetzung meines immer wieder propagierten Flächenmodells liegen den Kommunen alle notwendigen Unterlagen vor. Man hätte sie längst von den Katasterbehörden und Bauämtern aufarbeiten und dem Steueramt zur Verfügung stellen können.

05.11.2019 - Rheinische Post: "NRW zögert bei der Grundsteuer"

Zitat aus dem Bericht:

" 'Nordrhein-Westfalen wird im Bundesrat der Grundgesetzänderung zustimmen', sagte ein Sprecher des NRW-Finanzministeriums gegenüber unserer Redaktion. Allerdings lässt das Land offen, ob es von der künftigen Öffnungsklausel für Länder Gebrauch machen wird."

Klare Kante sieht anders aus!

08.11.2019 - Tagesschau.de: "Grundsteuerreform unter Dach und Fach"

Jetzt hat auch der Bundesrat zugestimmt!

Stand der Arbeiten zur Umsetzung der Grundsteuerreform

Aufgrund einer Kleinen Anfrage der FDP-Fraktion hat jetzt die Bundesregierung Auskunft über den Stand der Arbeiten an der Grundsteuerreform gegeben: "Drucksache 19/26792".

Ich halte das für ein Trauerspiel und den Beweis, dass mein Vorschlag viel einfacher umzusetzen gewesen wäre. Aber einfach zählt ja bei Politikern nicht.

09.03.2021

03.04.2021 - RP-online: "NRW-Städte bangen um Grundsteuer-Milliarden"

Zitat aus dem Bericht:

" Das NRW-Finanzministerium hat sich noch nicht für ein neues Modell entschieden."

Als mir NRW-Finanzminister Lutz Lienenkämper am 14.01.2019 auf meine Mails antwortete, klang das alles noch sehr entschlossen!

Wenn ich Rückschau halte, kann ich mir nur immer wieder die Augen reiben, ob der Probleme, die sich die Politik selbst schafft. Aber so denkt die Politik: Warum einfach, wenn es auch umständlich geht!

Die nie enden wollende Geschichte einer verkorksten Reform

28.04.2021 - RP-online: "Koalition in NRW streitet über Grundsteuermodell"

Zitate aus dem Bericht:

"Die schwarz-gelbe Koalition in NRW hat sich über die Frage nach dem künftigen Grundsteuermodell zerstritten – und steuert deshalb auf das von Bundesfinanzminister Olaf Scholz (SPD) erdachte Berechnungsverfahren zu."

"Die FDP-Landtagsfraktion hält das Scholz-Modell für sehr bürokratisch und kompliziert (...) Es gibt gute Gründe, die Öffnungsklausel zu nutzen. Das hessische Modell halten wir im Vergleich zum Scholz-Modell zum Beispiel für gerechter und weniger bürokratisch."

Die Erkenntnis der FDP ist natürlich zutreffend. Ich frage mich aber, warum die FDP nie ernsthaft für meinen inzwischen 25 Jahre alten Vorschlag für ein einfaches und gerechtes System der Grundsteuer gekämpft hat. Wenn ich an die langen Diskussionen im Arbeitskreis Steuerpolitik und im Landesfach-ausschuss Steuern der FDP NRW zurückdenke, bestätigt sich wieder der alte Spruch:

Warum einfach, wenn es auch umständlich geht!

Die Politik tut sich ganz offensichtlich immer wieder schwer damit, auf die Vorschläge der Praktiker aus der Verwaltung zu hören. Die jetzt wohl kommende arbeitsintensive Reform wird die Finanzämter erheblich belasten; an der implementierten Streitanfälligkeit werden nur die Steuerberater verdienen.

Das Dilemma der Kommunalsteuern

13.08.2021 - Rheinische Post: "Warum die Grundsteuer weiter steigt"

Zitate aus dem Bericht:

"Und wer nicht riskieren will, dass wichtige Gewerbesteuerzahler in günstigere Kommunen wegziehen, wird zunächst einmal die Grundsteuer heraufsetzen."

"Was abseits aller coronabedingten Löcher noch niemand sagen kann: Wie wirkt sich die Grundsteuerreform, die das Bundes-verfassungsgericht erzwungen hat, auf die Einnahmesituation der einzelnen Kommunen aus? Das Ende 2019 beschlossene Modell sieht für die Länder die Möglichkeit vor, von der bundeseinheitlichen Vorgehensweise abzuweichen. Einige Bundesländer wollen das, NRW nicht. Landesfinanzminister Lutz Lienenkämper (CDU) hat klar gesagt, dass das Land kein eigenes Gesetz erlassen will. Damit gilt in NRW künftig die Berechnungsmethode, die der Bund beschlossen hat. Und das heißt: Grundlage ist das sogenannte Ertragswert-verfahren."

Da verweise ich zunächst einmal auf meine Ausführungen vom Mai 2019: Niedersachsen fordert Abschaffung der Grundsteuer. Schon damals habe ich auf die Zwillingsprobleme von Grund- und Gewerbesteuer verwiesen und zum wiederholten male gefordert, die Gewerbesteuer abzuschaffen, um den elenden Wettbewerb der Kommunen um Gewerbebetriebe zu beenden.

Enttäuschend ist auch die angeblich abschließende Entscheidung, für NRW keine eigenständige - verwaltungseinfachere - Lösung für die Grundsteuer zu finden. Vor zwei Jahren hörte sich das alles noch ganz anders an: NRW fordert neuen Vorschlag.

Die Grundsteuer wird also wohl eine unendliche Geschichte bleiben!

Aufforderung zur Abgabe einer Steuererklärung

Mit Schreiben vom 10.06.2022 hat das Finanzamt Hilden die Aufforderungen zur Erklärung des Grundsteuerwerts versandt. Offensichtlich gleichzeitig mit allen Finanzämtern in NRW. Und weil das möglichst elektronisch abgewickelt werden soll, müssen jetzt alle Grundstückseigentümer ein Konto bei "Mein ESTER" einrichten. Das ist aber erst ab 01.07.2022 möglich, aber die Erkkärungsfrist endet bereits am 31.10.2022! Derzeit finde ich auch keine Information, was dann dort alles abgefragt wird. Überraschungen möglich.

Nachtrag: Vordrucke jetzt gefunden unter Die neue Grundsteuer;

==> dort unter "Formulare Bundesmodell"!

Das Geodatenportal der Finanzverwaltung NRW finden Sie hier.Und wie ich aus der Finanzverwaltung höre, herrscht dort jetzt schon die blanke Not, wie die neue Arbeitswelle zu bewältigen sein wird. Die Kommunen profitieren von der Arbeit der Finanzämter; sie streichen den Ertrag ein, ohne einen wesentlichen Beitrag zu leisten. Warum ist ihnen nicht die Hauptlast übertragen worden? Die Kommunen haben (fast) alle Daten, die jetzt bei den Bürgern abgefragt werden! Mit meinem Modell wäre die Last der Feststellung denen aufgetragen worden, die das Ergebnis einsacken.

Inzwischen bietet die Finanzverwaltung noch ein weiteres Verfahren an:

Mit Elster habe ich inzwischen schlechte Erfahrungen gemacht. Das neue Verfahren kann man derzeit aber nicht nutzen, wenn man bei Elster registriert ist. Da muss die Verwaltung noch mächtig arbeiten, bis die angebotenen Verfahren wirklich bürgerfreundlich sind. Auf der Eingangsseite von ELSTER.de wird inzwischen darauf verwiesen, dass hohe Zugriffszahlen die Verfügbarkeit behindern; es werde an Lösungen gearbeitet.

Ich habe meine aktuellen Erfahrungen inzwischen an die Hotline von ELSTER gemeldet und werde meine Arbeit an der Erklärung zunächst einmal zurückstellen.

12.06.2022 - überarbeitet 08.07.2022

Jetzt hagelt es Kiritik von allen Seiten

18.07.2022 - Rheinische Post:

"Zu kompliziert, zu instabil – Steuer-Software 'Elster' in der Kritik"Zitate aus dem Bericht:

"Steuerzahlerbund und Opposition in NRW verlangen eine Reform des Portals. Dieses sei nicht benutzerfreundlich und treibe die Bürger damit in kostenpflichtige Angebote."

Während der als PDF-Datei existierende Vordruck noch relativ übersichtlich ist, ist dieser im System ELSTER total zerpflückt und eben nicht mehr übersichtlich. Man kann nur sehr schlecht erkennen, an welcher Stelle man sich gerade bewegt.

Und dann ist da die Frage, warum der Bürger noch einmal alle Daten händisch eintippen muss, obwohl die Finanzverwaltung diese weitgehend schon besitzt. Ich hatte erwartet, dass diese auch in dem ELSTER-Portal bereit gestellt werden und der Steuerbürger sie nur noch auf ihre Richtigkeit hin überprüfen muss. Weit gefehlt!

Bei der ESt-Erklärung klappt das inzwischen hervorragend. Dort werden alle dem Finanzamt bereits bekannten Daten des Bürgers zusammengeführt. Und man ergänzt nur noch die Daten, die dem Finanzamt noch nicht bekannt sind. Warum ist das bei der Grundsteuer nicht möglich?

Da das Portal wegen der aufwändigen Registrierung als sehr sicher anzusehen ist, ist es bedauerlich, dass den Bürgern jetzt soviel Ärger damit bereitet wird. Ich habe die Finanzverwaltung immer als diejenige Verwaltung erlebt, die trotz ihrer Aufgabe als Eingriffsverwaltung immer bemüht war, sich bürgerfreundlich zu verhalten. Dieses Bild erhält zur Zeit vermeidbare Kratzer. Dabei hätte sich das die Finanzverwaltung gar nicht antun müssen, handelt es sich doch um eine Steuer, die allein den Kommunen zukommt. Die hätten sich auch um die Erfassung und Verarbeitung der eigenen Daten rechtzeitig kümmern können, wenn man meinen Vorstellungen einer Reform rechtzeitig gefolgt wäre.

Rückblick auf die Gründe der Reform

Wie ich in meinem Grundsatzpapier ausgeführt habe, entstand die Notwendigkeit einer Reform aus dem Umstand, dass die Grundsteuer an den "Einheitswert" anknüpft, der aber aufgrund der Entwicklungen längst überholt war. Mein Vorschlag war es, sich davon zu lösen.

Aber schon die Diskussion im Landesfachausschuss und im Arbeitskreis zeigte, dass es gerade die dort vertretenen Steuerberater waren, die sich nicht vorstellen konnten, einen gerechten Maßstab auch ohne Wertbezug zu gestalten. Die Grundsteuer ist aber eben keine Vermögensteuer! Sie ist eine Leisung an die Kommune zur Finanzierung der Infrastuktur, die an den in der Kommune belegenen Grundbesitz anknüpft. Und da ist es doch alleine von Interesse, welche Belastungen nach Art der Nutzung auf die Kommunune zukommt. Bitte lesen Sie dazu meine Argumentation im Grundsatzpapier.

29.07.2022 - Süddeutsche Zeitung:

"FDP fordert längere Frist für Grundsteuer-Erklärungen"Zitat aus dem Bericht:

"Das Desaster bei der Grundsteuer legt schonungslos offen, wie sehr die Digitalisierung der Finanzverwaltung in Schleswig-Holstein vernachlässigt wurde."

Der Bericht bezieht sich zwar auf Schleswig-Holstein, seine Grundaussage trifft aber auch auf NRW zu.

Meine Sicht habe ich inzwischen auch dem neuen NRW-Finanzminister zur Kenntnis gebracht. Dabei sehe ich die Schuld noch nicht einmal so sehr bei der Finanzverwaltung.

Mit meinem Modell wäre es ganz leicht gewesen, dass die Kommunen selbst die Grundsteuer aufgrund der ihnen vorliegenden Daten aus dem Kataster und den Bauakten digitalisieren, den Bürgern zur Kenntnis bringen und sie zur Korrektur auffordern, wenn dies erforderlich erscheint. Aber in Deutschland lebt eben auch die Politik nach dem Grundsatz: Warum einfach, wenn es auch umständlich geht!

02.08.2022 - RP-online:

"NRW-Finanzminister Optendrenk schließt Modellwechsel bei Grundsteuer aus"Zitate aus dem Bericht:

"Trotz des Ärgers vieler Immobilienbesitzer über die aufwendige Erklärung zur neuen Grundsteuer schließt Nordrhein-Westfalens Finanzminister Marcus Optendrenk (CDU) ein Umschwenken aus. „Die Modellfrage ist beantwortet“, sagte er der 'Westdeutschen Allgemeinen Zeitung'. 'Wir sind längst in der Umsetzungsphase und müssen sicherstellen, dass die Kommunen alle Daten bekommen, mit denen sie ab 2025 Grundsteuerbescheide zustellen können.'"

Für mich bleibt es noch immer ein großes Rätsel, warum sich die Finanz-verwaltung diese Aufgabe hat aufs Auge drücken lassen. Sämtliche Daten, die jetzt von den Bürgern umständlich erklärt werden sollen, liegen den Kommunen vor in den Katasterunterlagen und den Bauakten! Die Städte hatten auch viele Jahre Zeit, diese Daten elektronisch aufzubereiten und den Bürgern in einem Anhörungsbogen vorzulegen. Dann hätten die Bürger sie kontrollieren und notwendige Korrekturen mit ihrer Stadtverwaltung vor Ort klären können. Bei der Berechnung von Anliegerbeiträgen klappt das ja auch schon immer.

Es ist ein eigentümliches Verständnis von kommunaler Selbstverwaltung, die Finanzämter für sich arbeiten zu lassen, aber die Früchte einstreichen zu wollen. Die Finanzverwaltung hat sich ohne jede Not zum Rechenknecht der Städte machen lassen!

Aktualisiert 05.08.2022

Bürger im Zangengriff der Behörden

16.09.2022 - Rheinische Post:

"Grundsteuererklärung ist bis Ende Oktober fällig"Zitate aus dem Bericht:

"Die Grundsteuererklärung muss bis Ende Oktober bei den Finanzämtern vorliegen. 'Es ist keine Fristverlängerung in Sicht', sagt der Leiter des Hildener Finanzamtes Jürgen West am Mittwoch auf Nachfrage."

"Für die Entgegennahme und Verarbeitung der Feststellungs-erklärungen seien ausschließlich die Finanzämter zuständig. 'Die Stadt Langenfeld ist daran nicht beteiligt', so die Verwaltung."

Ob dieser Dreistigkeit, die Bürger zu prügeln, kann man sich nur die Augen reiben. Lesen Sie bitte selbst die Geschichte der Grundsteuer und wie ich mich bemüht habe, ein einfaches System zu entwickeln. Alles für die Katz! Die Stadt thront hoch zu Ross und wird jetzt noch von dem Finanzamt gestützt!

So hatte ich mir die neue Verfassungsmäßigkeit der Grundsteuer nicht vorgestellt!

Jetzt gefunden:

"Man konnte sich nicht auf ein Modell einigen, also machte der Bund einen Vorschlag; sieben Bundesländer - auch Bayern - mochten aber nicht folgen und machen es jetzt eben anders. Nur: Wer so lange mit der Frage nach dem Was zubringt, dem bleibt kaum Zeit für das Wie. Und das bekommen die Bürger nun zu spüren. Kaum war die Abgabefrist eröffnet, streikte die Elster-Plattform, über Wochen flogen die Nutzer immer wieder aus dem System. Und selbst wenn nicht, waren sie oft heillos überfordert von kryptischen Fragen, labyrinthischen Menüs und amtsdeutschen Erklärungen. Manche beauftragten daraufhin einen teuren Steuerberater, viele aber dürften sich inzwischen einfach verweigern."

Quelle: Süddeutsche Zeitung: "Die neue Grundsteuer ist ein Desaster mit Ansage"Besser kann man das Versagen der Politik kaum auf den Punkt bringen!

Mein Vorschlag war eine einfache - an physischen Werten, die allesamt den Behörden bekannt sind - festgemachte Berechnung. Während des gesamten Gesetzgebungsverfahrens hatten die Behörden ausreichend Zeit, die vorliegenden Daten zu sichten und unter dem jeweiligen Aktenzeichen digital zu bündeln. Die mit Aktenzeichen versandten Mitteilungen und alle Verweise der Behörden beweisen doch, dass das längst geschehen ist! Wo ist eigentlich das Problem, daraus einen (vorläufigen) Bescheid zu entwickeln und die Bürger in einer verlängerten (!) Einspruchsfrist um Prüfung zu bitten? Allein das wäre zumutbar gewesen.

Nachtrag vom 20.09.2022:

Ich hatte jetzt als Reaktion auf meine diversen Mails in Sachen Grundsteuer einen Anruf vom Finanzamt Hilden. Dabei stellte sich heraus, dass zwar eine Menge Daten vorhanden, aber nicht alle im Rechenzentrum gespeichert sind. Wer hat das zu verantworten? Dabei war doch den Entscheidungsträgern seit mehr als sechs Jahren - also noch vor dem vernichtenden Urteil des BVerfG - klar, dass ein einfaches und voll automatisiertes Verfahren eingeführt werden sollte! Siehe dazu die Stellungnahme des Hessischen Finanzministers vom 21.10.2016. Spätestens ab diesem Zeitpunkt hätte man zumindest im Rahmen laufender Bearbeitungen mit der umfassenden Speicherung der Daten beginnen können. Die im Juni versandten Mitteilungen - verbunden mit der Aufforderung zur Abgabe der Grundsteuererklärung - stammen wohl aus einem Datenaustausch mit der Katasterverwaltung. Ich bin mir sicher, dass ein guter Programmierer in der Lage ist, das alles in einem übersichtlichen Datenblatt zusammen zu bringen. Ihm muss nur der Auftrag dazu erteilt werden.

So geht übersichtlich!

Auf der Suche nach weiteren Informationen zur Grundsteuer habe ich jetzt diese im Internetportal der Finanzverwaltung NRW präsentierte

"Check-Liste für Eigentümerinnen und Eigentümer von Wohngrundstücken"

gefunden und dem Finanzminister vorgeschlagen, diese zu einem vollwertigen Erklärungsvordruck weiter zu entwickeln. Diese Check-Liste ist übersichtlich, mit ausreichenden Erläuterungen versehen und praktisch am PC zu bearbeiten und abzuspeichern. So kann man sie in Ruhe bearbeiten, ohne Sorge haben zu müssen, dass die Verbindung zum ELSTER-Portal abbricht oder die eigenen Angaben nicht verlässlich (zwischen-) gespeichert werden.

21.09.2022

Endlich Einsicht?

13.10.2022 - Tagesschau.de: "Frist zur Grundsteuererklärung wird verlängert"

Zitate aus dem Bericht:

"Die Abgabefrist für die Grundsteuererklärung soll bundesweit einmalig von Ende Oktober bis Ende Januar 2023 verlängert werden."

"Die Steuerbehörden brauchen von allen Eigentümern Daten. Meist geht es um die Grundstücks- und Wohnfläche, die Art des Gebäudes, Baujahre und den sogenannten Bodenrichtwert, die die Besitzer in einer Art zusätzlichen Steuererklärung über die Steuersoftware 'Elster' oder ein Portal des Finanzministeriums hochladen müssen - Behörden-Steuersprache inklusive. Schon vor dem Start warnten Experten, das könne schiefgehen, weil es viel zu kompliziert sei."

Wenn ich mir die vielen Ratschläge ansehe, die inzwischen in den diversen lokalen Ausgaben der Rheinischen Post erschienen sind, habe ich Zweifel, dass die Vewaltung das wahre Problem erkannt hat. Die im Juni versandten Aufforderungen zur Abgabe der Erklärung samt Datenblatt beweisen doch, dass die meisten Angaben vorliegen. Dass die Bürger sie nun nochmals in ein hochkomplexes EDV-System eintippen sollen, ist der eigentliche Skandal.

Seit Jahren wird über die Neugestaltung der Grundsteuer gestritten. Die Grundmerkmale, die für eine Neuregelung gebraucht werden, sind seither bekannt. Gleichwohl hat es die Verwaltung versäumt, bei Wertfortschreibungen die aktuell anfallenden Daten zu speichern. Da wurden Nebenrechnungen mit dem PC erstellt, das Ergebnis in das Bescheidsystem eingespeichert, die Nebenrechnung in Papierform ausgedruckt, dem Bürger zugesandt und in den Akten abgelegt. Elektronische Speicherung aller Daten als Dauersachverhalt? Fehlanzeige! Jetzt muss alles wieder händisch eingetippt werden. - Vom Steuerbürger!

Warum ist die Verwaltung nicht in der Lage, alle vorhandenen Daten in einem Stammblatt zum jeweiligen Aktenzeichen auszudrucken und fehlende Daten konkret zu benennen? Nur notwendige Korrekturen oder eben die Ergänzungen wären anzufordern. - In einer Sprache, die Otto-Normal-Bürger verstehen kann? Gerne versehen mit einer Codierung für den Aufruf und die Weiterbearbeitung im ELSTER-Portal, wo dieses Datenblatt zu hinterlegen wäre. Bei der Abgabe der ESt-Erklärung klappt das doch auch.

Nachtrag:

"Pressemitteilung des Finanzministeriums zur Entscheidung für das NRW-Modell" vom 6. Mai 2021

Zitat:

"Wir werden dieses Modell mit der maximal möglichen Bürger-freundlichkeit umsetzen und die betroffenen Eigentümerinnen und Eigentümer intensiv bei ihrer Steuererklärung unterstützen."

Und immer wieder stellt sich die Frage, was eigentlich die Kommunen, um deren Einnahmen es schließlich geht, beigetragen haben, die erforderlichen Daten digital zusammenzuführen. Auch sie haben die Zeit einfach ungenutzt verstreichen lassen.

Nachtrag vom 18.10.2022:

Inzwischen habe ich auch eine Stellungnahme des Deutschen Städtetages erhalten. Darin werden die vielen Klagen der Bürger bestritten. Vielmehr wird unter Hinweis auf die bereits abgegebenen Erklärungen folgende Meinung verteten:

"Es ist also ganz offensichtlich, dass das Elster-Portal funktioniert und damit andere – also eher prozesstaktische – Gründe für das verzögerte Abgabeverhalten insb. bei den steuerberatenden Berufen ausschlaggebend sind. Wir halten die gewährte Fristverlängerung daher auch für einen Fehler, der die erfolgreiche Umsetzung der Reform eher gefährdet als befördert."

In der Tat steht zu befürchten, dass das neue Grundsteuerrecht wieder in die Verfassungwidrigkeit läuft. Da erscheint es gar nicht so verkehrt, mit der Abgabe der Erklärung zu warten und so die Bescheiderteilung zu verzögern, um Zeit zu gewinnen. Wenn erst einmal die ersten Klagen rechtshängig sind, können sich alle Steuerbürger zurücklehnen und beantragen, Einspruchsentscheidungen zurück zu stellen, bis über Musterklagen entschieden ist.

Unter diesem Gesichtspunkt kann der Hinweis, die Fristverlängerung für einen Fehler zu halten, nur als Drohung und Druck verstanden werden.

Übrigens; Aufgabe des Deutschen Städtetages ist es doch, die Interessen der Kommunen gegenüber der Landes- und Bundespolitik zu vertreten. Hat man da bewusst Einfluss genommen, dass die ganze Arbeit auf die Finanzämter abgewälzt wird, damit diese zu Buhmännern gemacht werden können, wenn es mit der Reform nicht klappt? Mein Vorschlag zielte jedenfalls darauf ab, die Finanzämter überhaupt nicht mehr zu beteiligen. Mit meinem Modell hätten die Kommunen die Festsetzung der Steuer allein und alle offenen Fragen mit Ihren Bürgern vor Ort klären können.

Übrigens, ein interessanter Aspekt auf die Reform findet sich in der Süddeutschen Zeitung:

"Die Reform der Grundsteuer überfordert Bürger und verschont Oligarchen"Zitate aus dem Bericht:

"Die Grundsteuerreform wäre nach Ansicht von Experten eine gute Chance gewesen, um beispielsweise endlich zu erfahren, welche sanktionierten russischen Oligarchen in Deutschland Immobilien besitzen."

"Während einfache Bürger am Ausfüllen der geforderten Angaben verzweifeln, habe die Bundesregierung hier im Kampf gegen Finanzkriminalität eine gute Gelegenheit verpasst, sagen Fachleute."

07.12.2022

Hilfreiche Hinweise zum Umgang mit ELSTER

Aufgrund meiner Kontakte zur Finanzverwaltung habe ich jetzt den Link zu einer Klickanleitung erhalten. Die darin aufgeführten Arbeitsschritte sind in der Tat hilfreich, aber noch immer unvollständig. Dazu folgender Hinweis:

Irgendwann - im Rahmen der Plausibilitätsprüfung - taucht der Hinweis auf, dass Ehegatten einen an sie gemeinsam adressierten Bescheid erhalten. Also wie bei der ESt-Veranlagung! Deshalb ist es nicht erforderlich - wie eigentlich bei Bruchteilseigentum vorgeschrieben - Angaben über einen Zustellungs-bevollmächtigten zu machen. Es reicht, nur für einen der Ehegatten die Adressdaten-Felder vollständig auszufüllen und für den zweiten Ehepartner allein die persönlichen Angaben zu erklären.

Ich habe inzwischen angeregt, das Programm entsprechend zu vereinfachen, oder zumindest in einer für den Januar vorgesehenen Pressekampagne auf diese Erleichterung hinzuweisen.

13.12.2022

Heute gefunden:

"Eine Kleine Anfrage (...) hat ergeben, dass von den rund 6,2 Millionen Erklärungen in Nordrhein-Westfalen knapp sechs Wochen vor dem Ablauf der Frist erst die Hälfte abgegeben worden ist. Etwa 1,6 Millionen sind abschließend erledigt worden. Das entspricht rund einem Viertel aller nötigen Erklärungen."

Quelle: Rheinische Post: "Grundsteuererklärung oft nur schleppend bearbeitet"Langsam wird es spannend, ob die vom BVerfG gesetzten Fristen für die Reform eingehalten werden können!

20.12.2022

Grundsteuerreform wegen Arbeitsüberlastung in Gefahr?

05.01.2023 - Tagesschau: "Kurz vor Fristende fehlt rund die Hälfte"

Zitat aus dem Bericht:

"Bald läuft die Frist zur Abgabe der Grundsteuererklärung ab. Doch in vielen Ländern fehlen laut einem Medienbericht noch mehr als die Hälfte der Erklärungen - und selbst beim "Spitzenreiter" beträgt die Quote nur 57 Prozent."

Es zeigt sich mehr und mehr, dass mein Modell einfacher und schneller abzuwickeln gewesen wäre, weil es direkt von den Kommunen selbst hätte verwaltet werden sollen. Die Zwischenstufe über das Finanzamt bringt nur unnötige Arbeit. Im direkten Austausch der Kommunen mit ihren Bürgern wäre manche Hürde leichter zu überwinden gewesen.

Steuerbescheide nach neuem Recht erhalten

Wir haben jetzt unsere Bescheide über die Feststellung des Grundsteuerwertes und die Festsetzung des Grundsteuermessbetrages erhalten. Diese habe ich mir genauer angesehen und wundere mich über die komplizierte Berechnung, die so gar nicht meinem Modell einer einfachen Berechnung der Grundsteuer entspricht.

Von verschiedenen Seiten ist auch bereits darauf hingewiesen worden, in jedem Fall Einspruch einzulegen, um von einer neuerlichen Entscheidung des BVerfG zu profitieren. Eine Anleitung von Haus und Grund ist im Internet zu finden unter: "Grundsteuer: Musterschreiben für Einspruch". Neben dem eigentlichen Musterschreiben finden sich dort auch Hinweise zum Einspruchsverfahren und dessen Risiken.

Dieses Musterschreiben macht deutlich, wo die diversen Fallstricke liegen. Deshalb verweise ich auch noch einmal auf den Auszug aus dem Urteil des BVerfG, der zeigt, wie man die Steuer hätte gestalten sollen: Tz 168.

Es ist jedem selbst überlassen, wie er mit den erhaltenen Bescheiden umgehen möchte. Die Empfehlungen von Haus und Grund können helfen, für sich die richtige Entscheidung zu treffen.

13.01.2023

PS: Ich habe jetzt zur Fristwahrung einen Einspruch eingelegt. Für einen Datenvergleich und eine darauf aufbauende Begründung brauche ich noch einige Zeit, die ich jetzt nicht habe. Meine erste Analyse zeigt jedenfalls, dass die in dem Mustereinspruchsschreiben von Haus und Grund aufgezeigten Verzerrungen tatsächlich ein Hinweis auf die Verfassungswidrigkeit der Neuregelung sein können.

Konsequenzen aus der Tz 168 des BVerfG-Urteils:

- Beibehaltung von Einheitsbewertung und sich darauf stützende Grundsteuer oder

- völlig neue Regeln zur Erfassung von Bemessungsgrundlagen

In der politischen Diskussion standen sich deshalb immer wieder zwei Ansätze gegenüber:

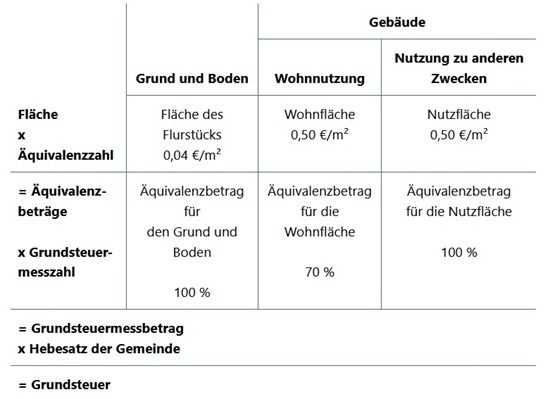

- Die Anknüpfung an eine aktualisierte Einheitsbewertung durch eine neue und in kurzen Abständen zu wiederholende Hauptfeststellung oder

- ein Flächenmodell, in dem ein Messbetrag aus der Größe des Grundstücks sowie der Wohn- und Nutzflächen berechnet wird, der sich nur ändert, wenn sich diese objektiv messbaren Werte verändern.

Die inzwischen vorliegende bunte Palette von länderunterschiedlichen Regelungen stellt jedenfalls keine Einheitsbewertung dar. Zudem ist aus meiner Sicht nicht erkennbar, welchen Bezug die jetzt in komplizierten Rechen-vorgängen verarbeiteten Daten zu dem Belastungsgrund der Steuer haben sollen. Jedenfalls sind die Ergebnisse nach dem Bundesmodell offensichtlich von diesem Ziel weit entfernt. Zu bedenken ist auch, dass die Grundsteuer keine (Ersatz-) Vermögensteuer sein darf.

Wegen des Flächenmodells verweise ich noch einmal auf meine Aktivitäten weit vor dem vernichtenden Urteil des BVerfG!

Noch ein Hammer!

18.01.2023 - Tagesschau: "Bund reißt Frist selbst"

Zitate aus dem Bericht:

"Die Frist zur Einreichung der Grundsteuererklärung für Bürger und Betriebe läuft Ende des Monats ab. Der Bund reicht die Erklärung für sämtliche Liegenschaften dagegen 'nach der jetzigen Planung' erst bis Ende September ein."

"Auch wenn der Großteil der Immobilien des Bundes grundsteuer-befreit ist, muss dennoch für alle Liegenschaften eine Erklärung abgegeben werden."

Der Bund scheitert jetzt an seiner eigenen Unzulänglichkeit - bei der Gesetzgebung und der Umsetzung als Grundstücksbesitzer!

Jetzt muss sich der Bund als Grundbesitzer mit den verschiedenen Landesgesetzen auseinander setzen. Es zeigt sich somit, welch ein Schwachsinn es war, unterschiedliche Modelle zuzulassen. Ein weiteres Argumnet, die Reform als verfassunswidrig und gescheitert anzusehen.

Stau bei der Bearbeitung von Einsprüchen

07.03.2023 - Rheinische Post:

"Warum es zu einem Rückstau bei Grundsteuer-Einsprüchen kommt"Zitate aus dem Bericht:

"Rund acht Monate nach dem Beginn der Frist für die Abgabe der Grundsteuerwerterklärung warten viele Steuerpflichtige in NRW, die Einspruch gegen den erteilten Steuerbescheid eingelegt haben, auf eine Entscheidung der Finanzbehörden."

"Insgesamt sind nach OFD-Angaben in NRW bis Ende Januar rund 187.000 Einsprüche gegen die Steuerbescheide eingegangen."

"In Brandenburg, das genau wie NRW das Scholz-Modell bei der Grundsteuer übernommen habe, gebe es bereits erste Musterklagen, so Witzel."

In der Tat; eine Klärung, ob die Reform der Grundsteuer Bestand haben wird, lässt sich erst in Gerichtsverfahren klären. Dass bereits in Brandenburg Klagen auf dem Weg sind, ist auch mir neu. Bisher hatte ich nur Hinweise gefunden auf Klagen in BW und Bayern. Dort gelten andere Regeln als in NRW, die angefochten werden.

Wie vorstehend angemerkt, habe auch ich Einspruch eingelegt. Zunächst zur Fristwahrung; an der Begründung arbeite ich noch auf der Grundlage der Anmerkungen zu Tz 168 des BVerfG-Urteils. Und je mehr ich mich damit beschäftige, umso mehr Ungereimtheiten fallen mir auf.

Einspruchsbegründung auf dem Weg

Inzwischen habe ich meinen Einspruch umfassend begründet und auf den Weg zum Finanzamt gebracht. Wie vorstehend angekündigt, basiert er auf den Hinweisen des BVerfG in Tz 168 seines Urteils vom 10.04.2018. Nachstehend einige Kernaussagen meiner Argumentation:

- Was jetzt Gesetz geworden ist, ist ein bunter Strauß von Regelungen, die je nach Bundesland sehr unterschiedlich sind. Das Bundesmodell, dem sich auch NRW angeschlossen hat, basiert zwar auf der Feststellung von Werten wie bei der Einheitsbewertung, ermittelt diese aber ausschließlich für Zwecke der Grundsteuer. Von Einheitsbewertung also keine Spur.

- Der vom BVerfG für das Massenverfahren aufgezeigte Typisierungs- und Pauschalierungsspielraum ist nicht genutzt worden. Das hat zu einer für den Bürger völlig unübersichtlichen Datenkrake geführt, die es unmöglich macht, die den Bescheiden zugrunde liegenden Bemessungsgrundlagen für den Grund und Boden, besonders aber für die angesetzten Mieten zur Berechnung der Jahresrohmiete nachzuverfolgen.

- Die Grundsteuer ist auch keine (Ersatz-) Vermögensteuer! Es kommt für die Grundsteuer allein darauf an, dass sie die von der Art und der Nutzung eines Grundstücks ausgehenden Belastungen der Kommune sachgerecht bewertet, um so daran eine Realsteuer zu knüpfen, mit der die Kosten der von der Kommune vorgehaltenen Infrastruktur angemessen ausgeglichen werden können. Vergl. dazu noch einmal das Zitat aus dem Urteil des BVerfG: "den mit der Steuer verfolgten Belastungsgrund in der Relation realitätsgerecht abbilden".

- So ist als Maßstab für die Verteilung der kommunalen Infrastrukturkosten doch allein ausschlaggebend, wie ein Grundstück genutzt wird. Pauschalierend kann unterstellt werden, dass bei steigender Wohnungs-größe mehr Bewohner in dem Haus wohnen (können), die die Infrastruktur der Stadt in Anspruch nehmen, so wie auch die gewerbliche Nutzung eines Grundstücks sicher von der Größe der Nutzflächen abhängig ist.

- Mieten sind dagegen eine Größenordnung, die - je nach Entwicklung auf dem Wohnungsmarkt - schnellen und großen Schwankungen unterworfen sein können. Der Maßstab für die Berechnung der Grundsteuer sollte aber doch wohl die Einbettung der Immobilie im Gesamtgefüge einer Kommune auf Dauer verlässlich spiegeln. Dem kann ein Mietwert nicht gerecht werden. Der Mietwert verzerrt nur die von einer Wohnung ausgehenden Belastungen innerhalb einer Gemeinde.

- Auch die Kapitalisierung des Reinertrages eines Grundstücks unter Berücksichtigung der Restnutzungsdauer ist keine Größe, die in irgend einer Beziehung zu dem Belastungsgrund steht.

- Ein gewichtiges Argument ist in diesem Zusammenhang eben auch der Umstand, dass die Grundsteuer mit der Nebenkostenabrechnung auf die Mieter umgelegt werden kann. Die innere Begründung dafür ist die Absicht, dass auch Mieter auf diesem Weg an den Infrastrukturkosten ihrer Wohnsitzgemeinde beteiligt werden sollen. Der Wert der Immobilie hat damit aber nichts zu tun. Er weist allein dem Eigentümer den Weg, eine rentierliche Kaltmiete festzusetzen.

- Dabei ist auch zu bedenken, dass über gesteigerte Mieteinnahmen auch die Einkommensteuer des Vermieters steigt. An diesem Aufkommen sind über den Finanzausgleich auch wieder die Kommunen beteiligt. Die Anknüpfung der Grundsteuer an die Miethöhe stellt bei dieser Betrachtung somit einerseits eine Doppelbelastung der Mieter dar und führt andererseits zu einer sich potenzierenden Einnahme der Kommune.